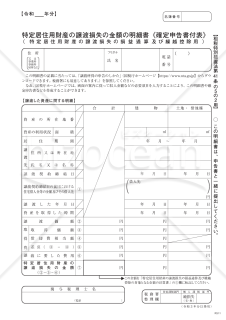

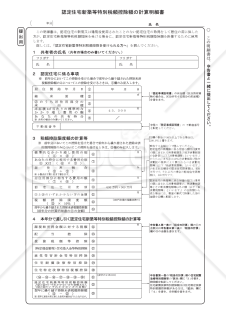

書式テンプレートカテゴリー

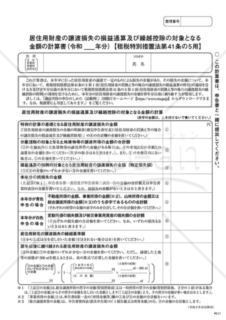

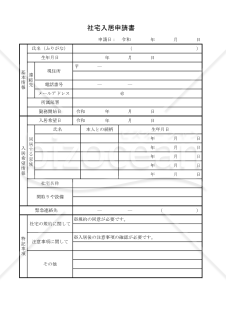

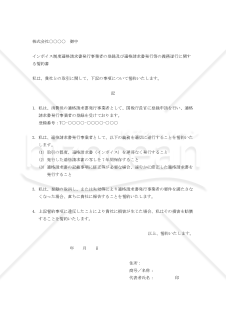

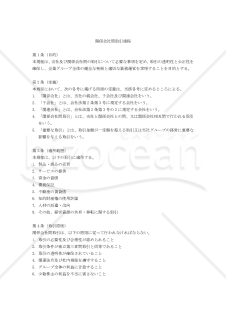

社内文書・社内書類 社外文書 営業・販売書式 企画書 契約書 経営・監査書式 経理・会計・財務書式 人事・労務書式 総務・庶務書式 マーケティング・販促・プロモーション書式 法務書式 業種別の書式 英文ビジネス書類・書式(Letter) 中国語・中文ビジネス文書・書式 グラフ・チャート オートシェイプ・図形 メッセージカード・グリーティングカード 年賀状・年賀はがき 季節の挨拶状 カレンダー お知らせ 展開図・クラフト その他(はがき・カード) 画像素材 Googleドライブ書式 請求・注文 売上管理 経営企画 経理業務 業務管理 製造・生産管理 マーケティング リモートワーク コロナウイルス感染症対策 トリセツ その他(ビジネス向け)