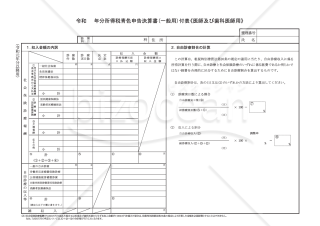

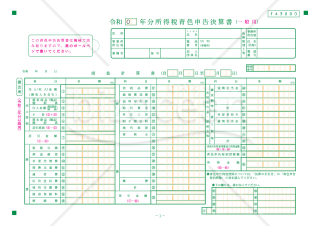

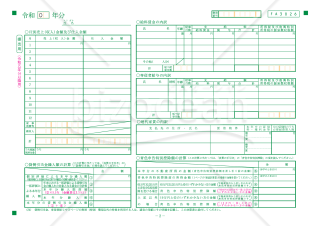

令和 年分青色申告決算書(一般用)【令和5年分以降用】

こちらは無料でダウンロードできる、「令和 年分青色申告決算書(一般用)【令和5年分以降用】」です。 青色申告決算書(一般用)とは、個人事業主やフリーランスが所得税の確定申告を行う際に使用する書類です。この書式は、主に「損益計算書」と「貸借対照表」の2つの部分から構成されており、事業の収支や資産状況を明記します。 本書類を作成する主な目的は、事業の財務状況を正確に把握し、適切な税務申告を行うことです。作成・提出により、青色申告特別控除を受けることができ、最大65万円の控除が適用されるため、税負担を軽減できるというメリットがあります。 最新情報や詳細については、国税庁の公式ホームページでご確認ください。 ※出典:国税庁ホームページ(https://www.nta.go.jp/)

レビューを投稿

おすすめ書式テンプレート

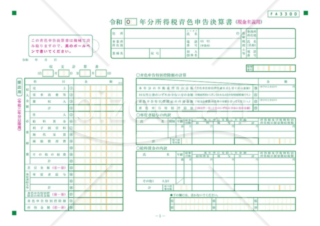

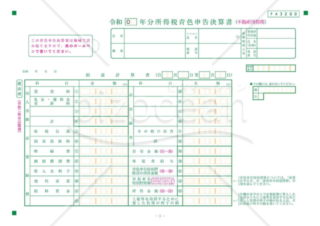

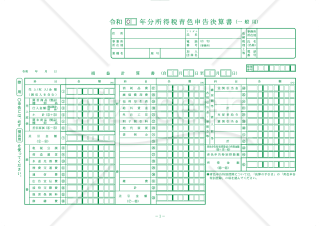

令和 年分所得税青色申告書(一般用)付表《医師及び歯科医師用》

令和 年分所得税青色申告書(一般用)付表《医師及び歯科医師用》

所得税青色申告書(一般用)付表《医師及び歯科医師用》所得税青色申告決算書(一般用)付表《医師及び歯科医師用》は、医業又は歯科医業を営む青色申告者の方が収入金額の内訳を記載します。青色申告を行うことで、事業の収支を詳細に記録することができる。これにより、事業の健全性や経営の透明性が向上し、将来的なビジネス計画や資金調達の際にも有利になる場合もあります。 出典元:国税庁ホームページ(https://www.nta.go.jp)

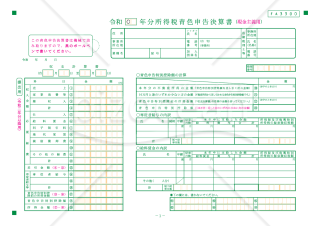

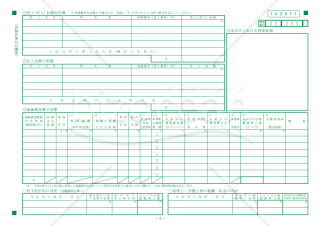

青色申告決算書(現金主義用様式)

青色申告決算書(現金主義用様式)

青色申告決算書(現金主義用様式)は、主に現金取引のみを行う事業者や個人に向けて設計された決算書の様式です。この様式は、現金ベースでの経済活動を明瞭に表現することを目的としており、具体的な現金の収入と支出を詳細に記載することで、事業の財務状態を正確に把握し、適切な税額を申告することができます。特に、複雑な取引を持たない小規模事業者やフリーランスの方などに、ご活用いただける書式です。日常の事業活動での現金の流れを確実に捉えることで、税務処理をスムーズに行うだけでなく、事業の健全性のチェックや将来の計画立案の際の参考資料としても有効活用することが可能です。 国税庁の公式サイトにて詳細についてご確認ください。 国税庁ホームページ(https://www.nta.go.jp)

所得税青色申告決算書(現金主義用)【令和2年分以降用】

所得税青色申告決算書(現金主義用)【令和2年分以降用】

現金取引を主体とした事業を行っている個人や事業者向けの必要書類です。この書類は、現金ベースでの収入や支出を正確に申告する際に使用されます。適切な申告のためには、この「現金主義用」の決算書を活用し、正確な収支情報を明記する必要があります。国税庁の指定する青色申告は、一定の条件を満たすと税額の控除などの特典が受けられるため、多くの事業者に利用されています。 国税庁の公式サイトにて詳細についてご確認ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

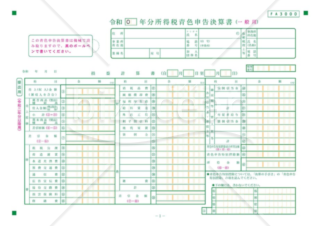

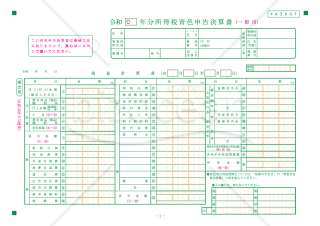

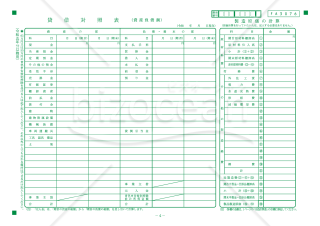

青色申告決算書(一般用様式)

青色申告決算書(一般用様式)

有限責任事業組合の組合事業からの所得を報告するための所得税の申告書となります。この書類を使用することで、組合事業の収益や支出を正確に申告し、税務上の適切な手続きを行うことができます。 この申告書は税務処理を円滑に進める上で重要な書類となります。具体的な申告の方法や詳細については、国税庁の公式ホームページでご確認ください。事業を進める上での正確な税務処理にお役立てください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

所得税青色申告決算書(一般用)【令和2年分以降用】

所得税青色申告決算書(一般用)【令和2年分以降用】

事業を行っている個人や有限責任事業組合が、年間の収益や経費を正確に申告する際の必要書類です。特に、有限責任事業組合の場合、組合事業ごとに独自の損益計算書の作成が求められるため、この書類はその基準を満たすためのものとなります。この文書を使用することで、事業の健全性や経営状況を透明にし、国税庁や関連機関への信頼性の高い申告が行えます。また、税務面での正確な申告は、後のトラブルを防ぐためにも極めて重要です。国税庁の公式ホームページで詳細をご確認ください。 国税庁ホームページ(https://www.nta.go.jp)

青色申告決算書(不動産所得用様式)

青色申告決算書(不動産所得用様式)

所得税の青色申告決算書(不動産所得用)です。 有限責任事業組合の組合事業から生じる不動産所得がある方や、民法上の組合等(外国におけるこれに類するものを含みます。)の組合事業から生じる不動産所得がある方(組合事業に係る重要な業務の執行の決定に関与し、契約を締結するための交渉等を自ら執行する個人組合員を除きます。)、信託から生じる不動産所得がある方は、組合事業ごと又は信託ごとに損益計算書を作成する必要があります。 出典元:国税庁ホームページ(https://www.nta.go.jp)