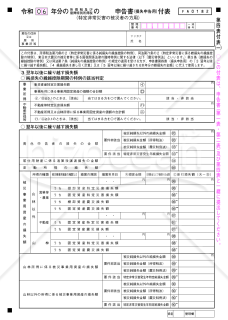

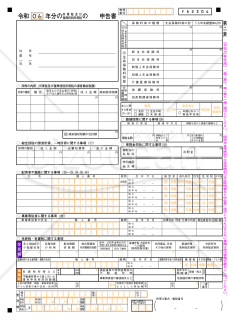

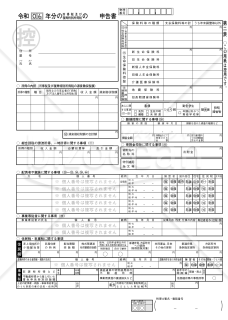

申告書第一表・第二表【令和6年分以降用】

申告書第一表・第二表は、日本の所得税の確定申告において使用される重要な書類です。これらの書類は、納税者が1年間の所得を申告し、適切な税額を計算するために必要です。 第一表は収入や所得、控除額などの基本情報をまとめたもので、全ての申告者が提出しなければなりません。一方、第二表は第一表の内容を詳細に記載するためのもので、所得の内訳や各種控除に関する情報を提供します。 確定申告の目的は、納税者が自らの所得を正確に申告し、適正な税額を納めることです。 第一表と第二表を正確に記入することで、納税者は自分の所得に基づいた正確な税額を計算できます。これにより、過剰な納税を避けることができます。 また、医療費控除や住宅ローン控除など、さまざまな控除を受けるためには、これらの書類に必要な情報を記入することが不可欠です。 こちらは無料でダウンロードできる、申告書第一表・第二表【令和6年分以降用】です。 令和3年分までは、確定申告書Aと確定申告書Bの2種類に分かれていましたが、令和4年分の確定申告から確定申告書Aは廃止され、申告書第一表・第二表(令和3年分以前は確定申告書 B) に一本化されています。 なお、最新情報や詳細な内容は、国税庁の公式ホームページをご参照ください。 ※出典:国税庁ホームページ(https://www.nta.go.jp/)

レビューを投稿

おすすめ書式テンプレート

所得税及び復興特別所得税の確定申告書(申告書第四表)

所得税及び復興特別所得税の確定申告書(申告書第四表)

所得税及び復興特別所得税の確定申告書(申告書第四表)は、平成23年3月11日に発生した東日本大震災の被災者の方が、雑損失や純損失の繰越控除の特例を受けるために必要な書類です。この書類には、以下の項目を記入する必要があります。 ・申告者の氏名や住所 ・震災による雑損失や純損失の金額 ・繰越控除の特例の適用年度 ・繰越控除の特例の適用額 ・繰越控除の特例の適用前後の所得金額 ・申告者や代理人の署名 所得税及び復興特別所得税の確定申告書(申告書第四表)は、国税庁のホームページからダウンロードすることができます。また、損失申告用の付表や書き方の説明も同じページにあります。これらを参考にして、正しく確定申告を行いましょう。

申告書第四表(損失申告用)付表(特定非常災害の被災者の方用)【令和6年分以降用】

申告書第四表(損失申告用)付表(特定非常災害の被災者の方用)【令和6年分以降用】

こちらは無料でダウンロードできる、申告書第四表(損失申告用)付表(特定非常災害の被災者の方用)【令和6年分以降用】です。 申告書第四表(損失申告用)付表(特定非常災害の被災者の方用)とは、令和5年4月1日以降に発生した特定非常災害(※死者や行方不明者、避難者、建物倒壊が多数発生した、著しく異常かつ激甚な災害)の被災者が、損失申告をする際に使用する書類です。 東日本大震災及び令和5年4月1日以降に発生した特定非常災害により、住宅や家財などに損失が生じた方が雑損控除の適用を受けた結果、雑損失の控除不足額が生じた場合などに、確定申告書の第一表・第二表および第四表と一緒に提出します。 被災者は本書類を通じて、発生した損失を翌年度以降に繰り越すことが可能です。これにより、将来の所得税の負担を軽減することができます。特に、特定非常災害として政令指定された場合、繰越控除の期間が通常の3年から5年に延長されます。 また、災害による損失を正確に申告することで、適切な税務処理が可能になり、過大な税負担を避けることができます。 なお、最新情報や詳細に関しては、国税庁の公式ホームページでご確認ください。 ※出典:国税庁ホームページ(https://www.nta.go.jp/)

贈与税の申告書(申告書第1表の2)

贈与税の申告書(申告書第1表の2)

贈与税の申告書第1表の2です。 住宅取得等資金の非課税の適用を受ける場合の非課税を受ける金額の計算に使用します。 スムーズな手続きを確保するために、必要事項を正確にご入力ください。 申告期限にゆとりを持って準備を進めてください。 詳細な情報については、以下のウェブサイトをご覧いただくか、最新情報をご確認ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

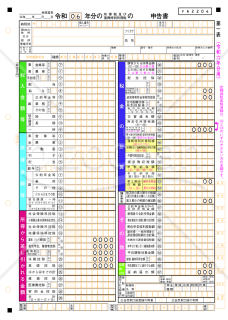

消費税等の確定申告書(一般課税用)

消費税等の確定申告書(一般課税用)

「543521消費税等の確定申告書(一般課税用)」は、個人事業者向けの消費税及び地方消費税の確定申告書(一般用)です。この書類は、消費税の課税事業者の皆様を対象にしており、国税庁ホームページ(https://www.nta.go.jp)から入手可能です。大切な情報を正確に記入し、提出期限を守って申告してください。税金の申告は法的義務であり、遵守が重要です。詳細な手続きや留意点については、国税庁ウェブサイトをご覧ください。お手伝いが必要な場合は、専門家の助言もご検討ください。

所得税及び復興特別所得税の確定申告書(A様式)

所得税及び復興特別所得税の確定申告書(A様式)

所得税及び復興特別所得税の確定申告書(A様式)です。 確定申告を行うことで、所得や控除に関する正確な情報を基に、適切な税額を計算し、過不足なく税金を納めることができます。確定申告書Aは、申告する所得が給与所得や公的年金等・その他の雑所得、総合課税の配当所得、一時所得のみの方が使用できます。予定納税額のある方は、確定申告書Bを使用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

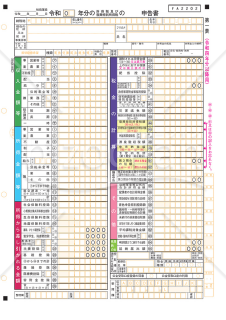

申告書第一表・第二表【令和4年分以降用】

申告書第一表・第二表【令和4年分以降用】

令和4年以降に使用する所得税及び復興特別所得税の確定申告書第一表・第二表です。 令和3年分までは、確定申告書Aと確定申告書Bの2種類に別れていましたが、令和4年分の確定申告から確定申告書 A は廃止され、確定申告書 B に一本化されています。 ※確定申告書 A・確定申告書B の表記をせず、「令和 年分の所得税及び復興特別所得税の確定申告書」となりました。 出典元:国税庁ホームページ(https://www.nta.go.jp)