187件中 141 - 160件

-

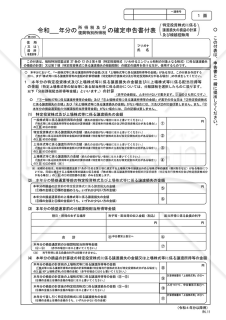

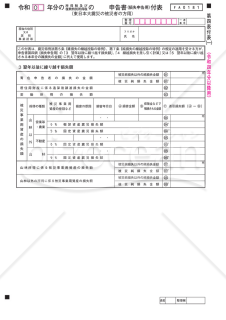

確定申告書付表(特定投資株式に係る譲渡損失の損益の計算及び繰越控除用)

確定申告書付表(特定投資株式に係る譲渡損失の損益の計算及び繰越控除用)

「特定投資株式に係る譲渡損失の損益の計算の特例」の適用を受ける方が、特定投資株式に係る譲渡損失の金額を上場株式等に係る譲渡所得等の金額の計算上控除する場合、又は「特定投資株式に係る譲渡損失の繰越控除の特例」の適用を受ける方が、3年前の年分以後の特定投資株式に係る譲渡損失の金額を本年分の一般株式等に係る譲渡所得等の金額及び上場株式等に係る譲渡所得等の金額の計算上控除する場合、若しくは翌年以後に繰り越す場合に使用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

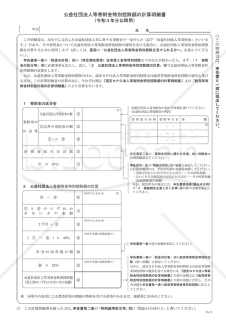

公益社団法人等寄附金特別控除額の計算明細書

公益社団法人等寄附金特別控除額の計算明細書

「公益社団法人等寄附金特別控除額の計算明細書」は、日本の税制において特定の公益社団法人や他の資格を持つ団体へ寄附をした際に、その寄附金額が税控除できるケースに使用される書類です。所得税の申告をする際にこの書類を提出することで、寄附金による税控除を受けられます。寄附した金額、寄附をした団体の名前、寄附の日付などが記載されており、重要な証拠書類となります。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

付表2-1 課税売上割合・控除対象仕入税額等の計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕

付表2-1 課税売上割合・控除対象仕入税額等の計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕

「付表2−1 課税売上割合・控除対象仕入税額等の計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕」は、税制の抜本的な改革や地方税法等の一部を改正する際の特定の課税状況を整理するための計算書式です。特に、簡易課税制度を選択していない事業者や、基準期間の課税売上高が5,000万円を超える事業者が申告する際に、経過措置対象の課税資産の譲渡等に関する計算を行う必要があるケースに適用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

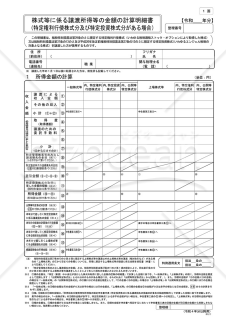

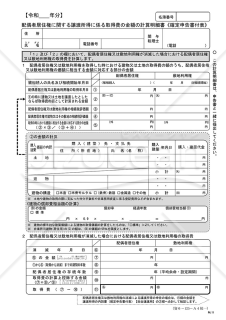

株式等に係る譲渡所得等の金額の計算明細書(特定権利行使株式分及び特定投資株式分がある場合)

株式等に係る譲渡所得等の金額の計算明細書(特定権利行使株式分及び特定投資株式分がある場合)

「株式等に係る譲渡所得等の金額の計算明細書(特定権利行使株式分及び特定投資株式分がある場合)」は、特定の株式取引において特定権利行使株式分や特定投資株式分が存在する場合に、それに係る譲渡所得等を正確に計算するための明細書です。この文書は、当該株式の取引結果を明示的かつ整理された形で記載し、確定申告の際に使用されます。 確定申告を行う際に、株式等の取引に関する所得や損失を正確かつ透明に計算するために活用できます。この文書を適切に参照することで、株式取引に係る複雑な計算を簡素化し、一貫性のある申告を行いましょう。 出典:国税庁ホームページ(https://www.nta.go.jp/)

- 件

-

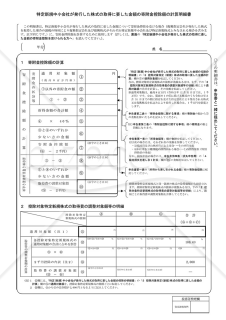

特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書

特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書

「特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書」は、特定の条件を満たす中小企業が新たに発行した株式を取得した際に、その取得に要した金額に基づく寄附金控除額を計算するための情報をまとめたものです。寄附金控除は、取得した株式の金額に応じて税金から差し引かれる制度で、中小企業の成長を支援するための仕組みです。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

申告書第四表(損失申告用)付表(東日本大震災の被災者の方用)【令和4年分以降用】

申告書第四表(損失申告用)付表(東日本大震災の被災者の方用)【令和4年分以降用】

「申告書第四表(損失申告用)付表(東日本大震災の被災者の方用)【令和4年分以降用】」は、東日本大震災の被災者の方々が財務的な損失を適切に申告するための特別な申告書です。令和4年以降の申告に利用できるこのフォームは、国税庁ホームページからダウンロードが可能です。 この申告書は、被災者の方々が経済的な損失を正確かつ効果的に記載し、税制上の優遇を受けることができるよう支援するために用意されています。被災者の方々が負担を軽減し、経済的な回復を促進するためのツールとして機能します。利用者は手続きを迅速かつ簡便に行うことができ、円滑な申告プロセスを実現します。 出典:国税庁ホームページ(https://www.nta.go.jp/)

- 件

-

買換(代替)資産の明細書

買換(代替)資産の明細書

交換・買換え(代替)の特例の適用を受ける場合に、買換(代替)資産の取得が譲渡の年の翌年以後となるときに使用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

「配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)」は、税務処理を適切に行う際に不可欠な文書となっています。この文書は、配偶者の居住権を譲渡した際の所得に関連する費用の詳細を具体的に記録するためのものです。税額の決定に影響する要素であるため、注意深く記入する必要があります。国税庁のサイトには、この明細書のサンプルや使い方のヒントが提供されており、確定申告の手続きをスムーズに進めるためのサポートが受けられます。明細書を適切に利用し、税務上のトラブルを避けるための手助けとしてください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

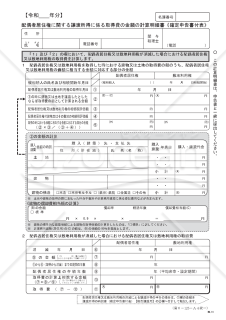

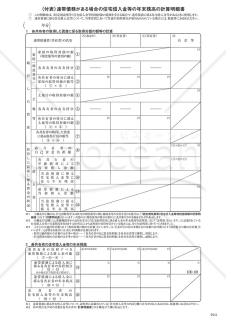

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)

「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)」は、特定増改築等の住宅借入金等特別控除の適用を受ける際に申告するための書類です。PDF形式ファイルで作成されており、ご自宅などで印刷して使えるため、簡単かつ便利です。本テンプレートは「提出用」と「控用」の2枚があり、控用は保管し、申告には必ず「提出用」を利用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

付表2-2 課税売上割合・控除対象仕入税額等の計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕

付表2-2 課税売上割合・控除対象仕入税額等の計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕

「付表2−2 課税売上割合・控除対象仕入税額等の計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕」は、複数の法律改正に基づく特定の課税状況に適用される計算表です。具体的には、経過措置対象課税資産の譲渡や課税仕入れに関わる取引を行った事業者が、消費税及び地方消費税の申告に必要とする情報を整理・計算するために使用します。この文書はPDF形式で提供されており、無料でダウンロードして活用することができます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

債務処理計画に基づき資産を贈与した場合の課税の特例に関する明細書(平成26年4月1日以後贈与用)

債務処理計画に基づき資産を贈与した場合の課税の特例に関する明細書(平成26年4月1日以後贈与用)

「債務処理計画に基づき資産を贈与した場合の課税の特例に関する明細書(平成26年4月1日以後贈与用)」は、債務処理計画に基づき資産を贈与した際に適用される課税の特例に関する詳細な情報をまとめた公式文書です。この明細書は、平成26年4月1日以後に行われた贈与に関する事項を整理し、国税庁が提供する公式情報を元に作成されています。 贈与に伴う課税の特例について正確かつ理解しやすく説明されており、特例の適用条件や手続きについての知識を深めるのに役立ちます。税務申告や関連する法令に対する理解を深め、適切な手続きを行うために、この明細書を参照することが重要です。最新の情報は国税庁ホームページをご確認ください。 出典:国税庁ホームページ(https://www.nta.go.jp/)

- 件

-

買換(代替)資産の明細書

買換(代替)資産の明細書

交換・買換え(代替)の特例の適用を受ける場合に、買換(代替)資産の取得が譲渡の年の翌年以後となるときに使用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

確定申告時に該当者は必要となる「配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)」です。税務上の手続きを円滑に進めるための重要な書類の一つです。この明細書は、配偶者の居住権に関連した譲渡所得の際に生じる取得費の計算を記載したものです。正確な取得費の算出は税金の計算に直接影響を与えるため、大変重要です。国税庁の公式ホームページでは、この明細書のサンプルや詳しい説明が掲載されており、確定申告を行う際の参考資料として活用できます。確定申告の際には、この明細書を正確に記入し、必要な情報をしっかりと提供することが求められます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

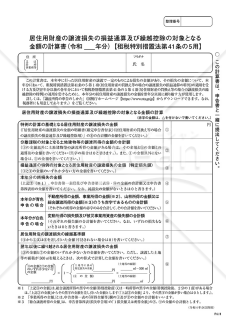

居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5用】

居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5用】

「居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5用】」は、税金計算の際に欠かせない文書です。この計算書は、居住用財産の譲渡に伴う損失金額を詳細に算出・確認するためのものであり、損益通算や繰越控除の際に必要な正確な数値を提供します。損失の発生やその後の取り扱いに関する情報が一元的にまとめられているため、税務申告時に便利です。国税庁ホームページでは、この計算書を含む各種の計算書や申告関連情報が提供されており、これらを活用することで、税務手続きを円滑かつ正確に行うことができます。 出典:国税庁ホームページ(https://www.nta.go.jp/)

- 件

-

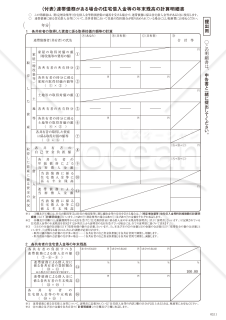

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書

「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」は、特定増改築等の住宅借入金特別控除の申請において、連帯債務に係る住宅借入金等があるときに必要な書類です。本テンプレートはPDF形式のため、印刷してご使用いただけます。 また無料でダウンロード可能ですので、税務手続きを正確に行うために、是非ご使用ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

付表4-2 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕

付表4-2 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕

「付表4−2 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕」は、簡易課税用の消費税額計算表です。旧税率(3%、4%又は6.3%)が適用された取引がある場合の計算表です。付表4-2を作成してから、付表4-1を作成してください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

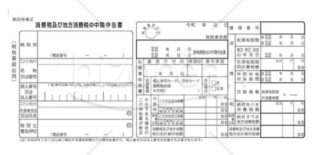

付表_消費税及び地方消費税の中間申告書

付表_消費税及び地方消費税の中間申告書

中間申告用の書式です。仮決算に基づき中間申告をする場合には確定申告書の様式によって作成した申告書を提出してください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

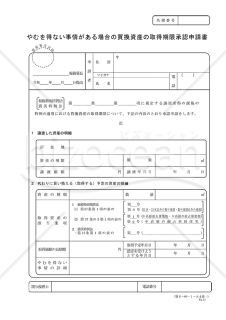

やむを得ない事情がある場合の買換資産の取得期限承認申請書

やむを得ない事情がある場合の買換資産の取得期限承認申請書

「やむを得ない事情がある場合の買換資産の取得期限承認申請書」は、租税特別措置法第37条第4項、第37条の5第2項又は震災特例法第12条第4項の規定に基づき、譲渡をした日の属する年の翌年中に買換資産の取得が困難である場合に、その取得期限の延長を申請するための書類です。 この申請書は、やむを得ない事情が存在し、取得期限を延長する必要性があることを明確に示すために利用されます。租税特別措置法や震災特例法に基づく特例的な状況に対応するため、正確かつ適切な手続きを行う際の補助となります。制度や法令の変更にも注意しながら、国税庁の公式サイトから最新の情報を取得し、スムーズな申請手続きを心がけましょう。 出典:国税庁ホームページ(https://www.nta.go.jp/)

- 件

-

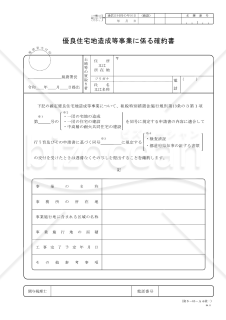

優良住宅地造成等事業に係る確約書

優良住宅地造成等事業に係る確約書

この文書は、土地を買い取った者が、検査済証の写しや都道府県知事の証明書の写しを提出せず、代わりに確定優良住宅地造成等事業に関連する事務所や事業所等の所在地の所轄税務署長に上記の書類の写しを提出することを約束する際に使用します。この確約書は、土地の買取者が、土地の買取後に必要な手続きを行うための重要な文書です。詳細については、国税庁のホームページ(https://www.nta.go.jp)で確認できます。

- 件

-

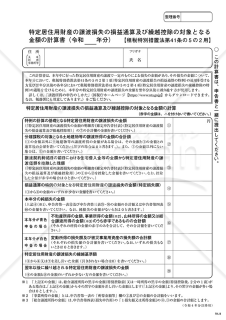

特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5の2用】

特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5の2用】

「特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書2」は、特定の居住用財産に関する譲渡損失の詳細な計算を示す文書として利用されます。この計算書は、税務上の損益通算や将来の繰越控除を適切に行うための基礎となる情報を提供する重要なツールのひとつです。国税庁の公式ウェブサイトにて詳細なガイドラインや利用方法が提供されており、それに従い、各項目を正確に記入することが求められます。税金の計算や申告に関する手続きをスムーズに進めるためにご活用ください。 出典:国税庁ホームページ(https://www.nta.go.jp/)

- 件